某电器商场为增值税一般纳税人,2017年10月,该商场举行促销活动,规定顾客购物每满100元可积10分,不足100元部分不积分,积分可在1年内兑换成与积分数相等金额的商品。某顾客购买了8190元(含增值税额)的笔记本电脑,该笔记本电脑的成本为5400元。预计该顾客将在有效期内兑换全部积分。不考虑其他因素,商场销售该笔记本电脑时应确认的收入为()元

A. 0

B. 7380

C. 7000

D. 6190

查看答案

相关试题

换一换

华北电器商场为增值税一般纳税人,2014年11月外购各类电器共计800万元,当月销售各类电器共计500万元。销售各类电器均适用17%的税率,上述价格均不舍税。要求:计算该电器商场2014年11月应纳增值税税额

答案

某商场(一般纳税人)实行还本销售家具,家具现售价16500元,5年后还本,该商场增值税的计税销售额是()

A.(16500÷5)/(1+17%) B.16500 C.不征税 D.16500/(1+17%)

答案

华北电器商场为增值税一般纳税人,2014年11月外购各类电器共计800万元,当月销售各类电器共计500万元。销售各类电器均适用17%的税率,上述价格均不舍税。要求:计算该电器商场2014年11月应纳增值税税额。

答案

某商场(一般纳税人)实行还本销售家具,家具现售价11700元,5年后还本,该商场增值税的计税销售额是0元()

答案

商场(增值税一般纳税人)如有下列()情形之一者,不得开具增值税专用发票

A.零售烟、酒、食品 B.零售高级童装 C.销售的货物全部属于免税项目 D.零售劳保专用鞋帽 E.零售化妆品

答案

甲电器商场为增值税一般纳税人,2021年6月采取“以旧换新”方式销售某品牌新型节能空调200台,每台空调含增值税零售价为3200元。扣除旧空调折价后,甲电器商场当月实际取得该批空调的含增值税价款604000元。已知销售空调适用13%的增值税税率。甲电器商场当月销售该批空调的增值税销项税额为()。

A.69486.73元 B.73628.32元 C.78520.00元 D.83200.00元

答案

某冰箱生产企业为增值税一般纳税人, 2017 年 11 月 2 日向某商场销售电冰箱 100 台,开具的增值税专用发票上注明价款 200000 元,双方约定商场在 10 日内付款可以享受 2%的折扣,商场于 11 月 10 日实际支付货款 196000 元;本月购进原材料取得的增值税专用发票上注明增值税税额合计为 7720 元(已通过税务机关认证)。该冰箱生产企业当月应缴纳增值税( )元。

A.25600 B.26280 C.25754.4 D.25088

答案

某商场为增值税一般纳税人,2021年10月采取以旧换新方式销售空调,开具发票,价税合计56.5万元。收取旧空调折价22.6万元。该商场当月应计算销项税额()万元。

A.6.5 B.3.9 C.7.35 D.4.41

答案

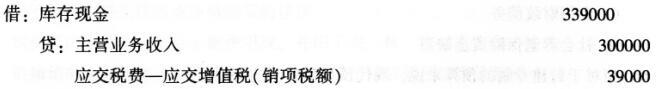

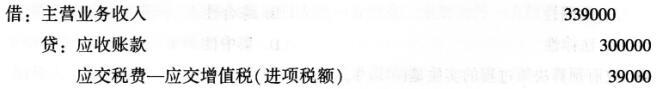

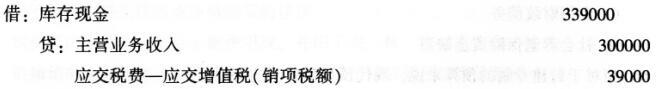

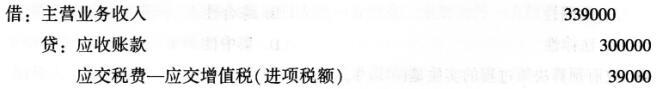

2019年9月,某商场(增值税一般纳税人,适用增值税税率13%)零售货物并以现金形式取得含税销售收入339000元,其正确的账务处理为( )。

A.借:库存现金339000贷:应付账款339000 B.借:库存现金339000贷:应收账款339000 C.借:库存现金339000贷:主营业务收入300000应交税费-应交增值税(销项税额)39000 D.借:主营业务收入339000贷:应收账款300000应交税费-应交增值税(进项税额)39000

答案

2019年9月,某商场(增值税一般纳税人,适用增值税税率13%)零售货物并以现金形式取得含税销售收入339000元,其正确的账务处理为( )。

A. B.

B. C.

C. D.

D.

B.

B. C.

C. D.

D.

答案

热门试题

2019年9月,某商场(增值税一般纳税人,适用增值税税率13%)零售货物并以现金形式取得含税销售收入339000元,其正确的账务处理为( )。

某商场为增值税小规模纳税人,2016年5月实行还本销售家具,家具现零售价25000元,5年后还本,该商场增值税的计税销售额为()元

某冰箱生产企业为增值税一般纳税人,2019年8月2日向某商场销售电冰箱100台,开具的增值税专用发票上注明价款200000元,双方约定商场在10日内付款可以享受2%的折扣,商场于8月10日实际支付不含税货款196000元;本月购进原材料取得的增值税专用发票上注明增值税税额合计为7720元。该冰箱生产企业当月应缴纳增值税()元。

某冰箱生产企业为增值税一般纳税人,2019年8月2日向某商场销售电冰箱100台,开具的增值税专用发票上注明价款200000元,双方约定商场在10日内付款可以享受2%的折扣,商场于8月10日实际支付不含税货款196000元;本月购进原材料取得的增值税专用发票上注明增值税税额合计为7720元。该冰箱生产企业当月应缴纳增值税()元

某冰箱生产企业为增值税一般纳税人,2019年8月2日向某商场销售电冰箱100台,开具的增值税专用发票上注明价款200000元,双方约定商场在10日内付款可以享受2%的折扣,商场于8月10日实际支付不含税货款196000元;本月购进原材料取得的增值税专用发票上注明增值税税额合计为7720元。该冰箱生产企业当月应缴纳增值税( )元。

甲家电生产企业(增值税一般纳税人)2019年6月向乙商场销售一批家电,货物发出时由甲企业代乙商场向承运方丙运输公司(增值税一般纳税人)支付含税运费10900元,丙公司开具的增值税专用发票抬头为乙商场,甲企业将此发票转交给了乙商场。下列关于甲家电企业支付代垫运费的账务处理,正确的是( )。

甲家电生产企业(增值税一般纳税人)2020年6月向乙商场销售一批家电,货物发出时由甲企业代乙商场向承运方丙运输公司(增值税一般纳税人)支付含税运费10900元,丙公司开具的增值税专用发票抬头为乙商场,甲企业将此发票转交给了乙商场。下列关于甲家电企业支付代垫运费的账务处理,正确的是()。

甲家电生产企业(增值税一般纳税人)2020年6月向乙商场销售一批家电,货物发出时由甲企业代乙商场向承运方丙运输公司(增值税一般纳税人)支付含税运费10900元,丙公司开具的增值税专用发票抬头为乙商场,甲企业将此发票转交给了乙商场。下列关于甲家电企业支付代垫运费的账务处理,正确的是()

某商场系增值税一般纳税人,本月采取“以旧换新”方式销售空调。下列税务处理错误的有()

某冰箱生产企业为增值税一般纳税人,2019年5月2日向某商场销售电冰箱100台,开具的增值税专用发票上注明价款200000元,双方约定商场在10日内付款可以享受2%的折扣,商场于5月10日实际支付货款196000元;本月购进原材料取得的增值税专用发票上注明增值税税额合计为7720元。该冰箱生产企业当月应缴纳增值税()元。

某化妆品生产企业为增值税一般纳税人,8月25日向某大型商场销售化妆品一批,开具增值税专用发票,

计算该商场8月增值税销项税额。计算该商场8月增值税进项税额计算该商场8月应纳增值税税额

计算该商场8月增值税销项税额。计算该商场8月增值税进项税额计算该商场8月应纳增值税税额

甲商场为增值税一般纳税人,2017年4月采取“以旧换新”方式销售一批金项链,该批金项链含增值税价款为140400元,换回的旧项链作价128700元,甲商场实际收取差价款11700元,已知增值税税率为17%。根据增值税法律制度的规定,甲商场该笔业务增值税销项税额的下列计算中,正确的是()

某百货商场为增值税一般纳税人,10月份销售本月购进的钢琴两台,每台零售价5.85万元,该百货商场10月份计税销售额为()。

某商场为增值税小规模纳税人,2019年3月采取还本销售方式销售家具,家具现零售价125000元,5年后还本,该商场增值税的计税销售额为()元。

某商场是增值税一般纳税人,2017年2月,该商场进口电脑一批,成交价格为20万元,运抵我国海关前发生的包装费、运输费、保险费等共计5万元,电脑从海关运至商场支付运费1万元,已知关税税率为20%,则该商场进口环节应缴纳增值税( )万元。

某商场系增值税一般纳税人,本月企业采取“以旧换新”方式销售空调。下列税务处理错误的有()

某商场为增值税一般纳税人,2019年5月销售服装取得含税收入100万元;对外捐赠一批冰箱,该批冰箱的市场含税销售价为20万元;销售自己使用过的2008年购进的货架,取得含税收入3万元。该商场6月10日向税务机关申报的《增值税纳税申报表》(一般纳税人适用)中(该纳税人的纳税期限为一个月),“应税货物销售额”栏中合计金额为()万元。

某啤酒厂为增值税一般纳税人,2015年3月销售

使用微信扫一扫登录

使用微信扫一扫登录