甲公司2022年6月设立,位于A市城区,主营装饰服务和设计服务(包括平面设计、广告设计和创意策划),2022年7月登记为增值税一般纳税人,某税务师事务所为甲公司提供常年税务顾问服务。2023年8月,甲公司财务人员就以下交易事项,咨询有关税务处理问题。请逐一回答下列问题。需要计算的,保留小数点后两位,金额单位为元。

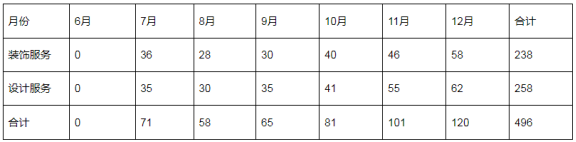

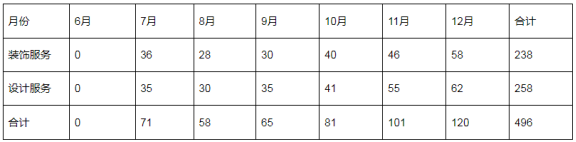

资料一:甲公司2022年度各月份装饰服务和设计服务销售额如下表所示(金额单位为万元):

资料二:甲公司2023年7月共发生两项装饰服务(开工和完工日期均在7月),一项在本市,实现销售额128000元(不含税);一项在邻省B市,实现销售额400000元(不含税)。上述款项均已收到。已知两项业务既非甲供工程、亦非清包工方式,甲公司也未将上述工程对外分包。7月份甲公司无其他应税行为。

资料三:甲公司2023年7月份取得增值税专用发票注明增值税额合计12860元(均已在增值税发票综合服务平台完成用途确认),其中包括一张为本公司工人在B市施工期间住宿费的增值税专用发票注明金额4000元、增值税额120元。另外7月份本公司员工往返A、B市的交通费支出,共有10张火车票(均注明本公司员工身份信息),票面金额合计1360元。要求:

资料二:甲公司2023年7月共发生两项装饰服务(开工和完工日期均在7月),一项在本市,实现销售额128000元(不含税);一项在邻省B市,实现销售额400000元(不含税)。上述款项均已收到。已知两项业务既非甲供工程、亦非清包工方式,甲公司也未将上述工程对外分包。7月份甲公司无其他应税行为。

资料三:甲公司2023年7月份取得增值税专用发票注明增值税额合计12860元(均已在增值税发票综合服务平台完成用途确认),其中包括一张为本公司工人在B市施工期间住宿费的增值税专用发票注明金额4000元、增值税额120元。另外7月份本公司员工往返A、B市的交通费支出,共有10张火车票(均注明本公司员工身份信息),票面金额合计1360元。要求:

资料二:甲公司2023年7月共发生两项装饰服务(开工和完工日期均在7月),一项在本市,实现销售额128000元(不含税);一项在邻省B市,实现销售额400000元(不含税)。上述款项均已收到。已知两项业务既非甲供工程、亦非清包工方式,甲公司也未将上述工程对外分包。7月份甲公司无其他应税行为。

资料三:甲公司2023年7月份取得增值税专用发票注明增值税额合计12860元(均已在增值税发票综合服务平台完成用途确认),其中包括一张为本公司工人在B市施工期间住宿费的增值税专用发票注明金额4000元、增值税额120元。另外7月份本公司员工往返A、B市的交通费支出,共有10张火车票(均注明本公司员工身份信息),票面金额合计1360元。要求:

资料二:甲公司2023年7月共发生两项装饰服务(开工和完工日期均在7月),一项在本市,实现销售额128000元(不含税);一项在邻省B市,实现销售额400000元(不含税)。上述款项均已收到。已知两项业务既非甲供工程、亦非清包工方式,甲公司也未将上述工程对外分包。7月份甲公司无其他应税行为。

资料三:甲公司2023年7月份取得增值税专用发票注明增值税额合计12860元(均已在增值税发票综合服务平台完成用途确认),其中包括一张为本公司工人在B市施工期间住宿费的增值税专用发票注明金额4000元、增值税额120元。另外7月份本公司员工往返A、B市的交通费支出,共有10张火车票(均注明本公司员工身份信息),票面金额合计1360元。要求:甲公司2023年度能否继续适用加计抵减政策的判断依据是什么?

查看答案

相关试题

换一换

甲公司2023年度能否继续适用加计抵减政策的判断依据是什么?

答案

根据资料一,请问甲公司2022年度能否适用加计抵减10%的政策?判断的依据是什么?甲公司如果适用该政策,应向税务机关提供什么资料?最早可在何时提供该资料?

答案

下列有关适用增值税加计抵减政策且有加计抵减额的纳税人加计抵减填报的表述,正确的是( )。

A.《增值税纳税申报表(主表)》第19栏“应纳税额”依据表内的“第11栏-第18栏”的公式填报 B.《增值税纳税申报表(主表)》第19栏“应纳税额”依据第11栏“销项税额”-《增值税纳税申报表附列资料(四)》“二、加计抵减情况”第5列“本期实际抵减额”计算结果填报 C.《增值税纳税申报表(主表)》第19栏“应纳税额”依据第11栏“销项税额”-第18栏“实际抵扣税额” +《增值税纳税申报表附列资料(四)》“二、加计抵减情况”第5列“本期实际抵减额”计算结果填报 D.《增值税纳税申报表(主表)》第19栏“应纳税额”依据第11栏“销项税额”-第18栏“实际抵扣税额”-《增值税纳税申报表附列资料(四)》“二、加计抵减情况”第5列“本期实际抵减额”计算结果填报

答案

根据资料1,甲公司2022年生活性服务业和生产、生活性服务业取得销售额占全部销售额的比例是多少?甲公司2023年度是否可以享受加计抵减进项税额政策?可以享受的比例是多少?

答案

下列关于加计抵减政策的适用主体,不对的是()

A.6%税率的一般纳税人都适用加计抵减政策 B.2019年3月31日前设立的纳税人,自2018年4月至2019年3月期间的销售额(经营期不满12个月的,按照实际经营期的销售额)符合上述规定条件的,自2019年4月1日起适用加计抵减政策 C.2019年4月1日后设立的纳税人,自设立之日起3个月的销售额符合上述规定条件的,自登记为一般纳税人之日起适用加计抵减政策 D.提供邮政服务、电信服务、现代服务、生活服务等四项应税服务,并且取得的四项服务的销售额占全部销售额的比重超过50%的采用一般计税方法的纳税人,适用加计抵减政策

答案

甲公司为生产性服务业-般纳税人,适用加计抵减政策。2021年6月,甲公司增值税销项税额为160万元,可抵扣的进项税额为100万元。已知甲公司上期末无加计抵减额余额和留抵税额,甲公司当月应缴纳增值税税额为()。

A.45万元 B.60万元 C.40万元 D.50万元

答案

下列关于加计抵减政策的适用主体,不正确的是()

A.6%税率的一般纳税人都适用加计抵减政策 B.2019年3月31日前设立的纳税人,自2018年4月至2019年3月期间的销售额(经营期不满12个月的,按照实际经营期的销售额)符合上述规定条件的,自2019年4月1日起适用加计抵减政策 C.2019年4月1日后设立的纳税人,自设立之日起3个月的销售额符合上述规定条件的,自登记为一般纳税人之日起适用加计抵减政策 D.提供邮政服务、电信服务、现代服务、生活服务等四项应税服务,并且取得的四项服务的销售额占全部销售额的比重超过50%的采用一般计税方法的纳税人,适用加计抵减政策

答案

纳税人出口货物劳务.发生跨境应税行为适用加计抵减政策,其对应的进项税额可以计提加计抵减额()

答案

(2019年)下列服务中,属于适用增值税进项税额加计抵减政策的有( )。

A.餐饮服务 B.湿租业务 C.贷款服务 D.旅游服务 E.不动产经营租赁服务

答案

根据资料2,甲公司在按规定享受免税待遇和加计抵减的情况下,2023年1月应缴纳的增值税额是多少?

答案

热门试题

下列服务属于适用增值税进项税额加计抵减政策的有( )。

下列服务属于适用增值税进项税额加计抵减政策的有( )。

下列服务属于适用增值税进项税额加计抵减政策的有()。

(2019年真题)下列服务中,属于适用增值税进项税额加计抵减政策的有( )。

下列服务中,属于适用增值税进项税额加计抵减政策的有()

下列服务中,属于适用增值税进项税额加计抵减政策的有()。

甲公司2023年8月份采购项目较多,如果留抵税额超过50万元,是否可以适用留抵税额退税政策?

下列有关加计抵减政策的说法正确的是()

从2019年10月1日起,下列服务中,属于适用增值税进项税额加计抵减15%政策的有()

判断企业丙分回企业甲的投资收益能否适用间接抵免优惠政策并说明理由。

关于增值税加计抵减政策的说法,正确的有( )

关于增值税加计抵减政策的说法,正确的有( )。

关于增值税加计抵减政策的说法,正确的有( )。

关于增值税加计抵减政策的说法,正确的有( )。

下列关于进项税额加计抵减政策说法正确的是( )

关于增值税加计抵减政策的说法,正确的有()。

纳税人在2022年取得的职业资格继续教育的证书,能否在2023年度汇算清缴时享受继续教育专项附加扣除?

甲公司是一家鉴证咨询公司,公司业务只有鉴证咨询服务。该公司于2018年2月设立并于当月开始取得销售额,2018年9月登记为增值税一般纳税人,那么从()开始计算销售额判断适用加计抵减政策

下列关于进项税额加计抵减政策的说法,正确的有( )。

下列关于加计抵减政策的表述中,不正确的有()

使用微信扫一扫登录

使用微信扫一扫登录